FXトレーダーにとって、相場分析は不可欠です。その中でも、最強と呼ばれるインジケーターは、トレーダーにとって強力なツールとなります。しかし、最強のインジケーターを選ぶことは容易ではありません。このガイドでは、FXで最も利用される代表的なインジケーターを紹介し、それぞれの特徴や活用方法、選び方などを詳しく解説します。

最強インジケーターとは?

最強インジケーターの定義

FXトレーダーの間で頻繁に議論される「最強インジケーター」について、その定義を明確にします。絶対的に勝ち続けるインジケーターは存在しないことを強調しつつ、最強インジケーターとはどのような条件を満たすものなのかを解説します。

インジケーターの選び方と重要性

自身のトレードスタイルや信頼できる情報源からの情報、使いやすさ、他のインジケーターとの組み合わせなど、最強インジケーターを選ぶ際に重要なポイントを紹介します。インジケーター選びがトレードに与える影響と重要性を強調します。

代表的なインジケーター

トレンド系インジケーター

移動平均線、一目均衡表、ボリンジャーバンドなど、代表的なトレンド系インジケーターの特徴と使い方を紹介します。各インジケーターの長所と短所について理解し、トレンド分析に役立てる方法を提案します。

オシレーター系インジケーター

RSI、MACD、ストキャスティクスなど、オシレーター系インジケーターの特徴と活用法を解説します。相場の転換点や買われすぎ・売られすぎの判断に役立つこれらのインジケーターを使いこなす方法を示します。

選び方

自分のトレードスタイルに合った選択

トレードスタイルに応じて、最適なインジケーターを選ぶ方法を説明します。トレンドフォロー、レンジブレイクアウト、デイトレードなどの異なるスタイルに対応したインジケーターの選び方を示します。

信頼できる情報源から得た情報に基づいている

インジケーターの信頼性を確保するために、信頼できる情報源からの情報を活用する重要性を強調します。トレーダーの実績や検証結果に基づいた情報の重要性を説明します。

使い方が簡単

インジケーターの使い方が簡単であることの利点を説明し、計算方法や設定の簡易性に注目します。初心者でも使いやすいインジケーターの選び方について提案します。

他のインジケーターとの組み合わせ

複数のインジケーターを組み合わせることで、より高度な分析が可能となります。相乗効果や弱点の補完に焦点を当て、複数のインジケーターを組み合わせるメリットを解説します。

リスク管理の重要性

トレードにおけるリスク管理の重要性を強調し、損失の最小化と利益の最大化に向けたリスク管理の手法を紹介します。リスク管理が成功するトレードの鍵であることを読者に伝えます。

代表的な最強インジケーター

トレンド系インジケーター

移動平均線:安定感と遅延性のトレードオフ

特徴 移動平均線は、過去の価格データを一定期間平均化することで、トレンドの方向性を分析します。 代表的なものとしては、単純移動平均線 (SMA) と指数平滑移動平均線 (EMA) があります。 SMAは全ての価格データを等しく扱い、EMAは最近の価格データをより重視します。 複数の移動平均線を組み合わせることで、トレンドの強弱や方向性の変化を分析できます。

注意点 過去のデータに基づいているため、現在の相場状況を正確に反映していない場合があります。 トレンド転換のサインを遅れて発することがあります。 複数の移動平均線を組み合わせると、情報過多になり判断が難しくなる場合があります。

一目均衡表:多角的な分析で複雑な相場を攻略

利点 価格、時間、トレンド、サポート・レジスタンスなどを多角的に分析できます。 雲、線、遅行指標、基準線など、様々な要素を組み合わせることで、より深い分析が可能になります。 トレンド転換やエントリーポイントなどを的確に捉えることができます。

難点 習得に時間がかかり、複雑な指標であるため、初心者には使いこなすのが難しい場合があります。 他のインジケーターと組み合わせると、情報過多になり判断が難しくなる場合があります。 主観的な解釈が必要となるため、人によって分析結果が異なる場合があります。

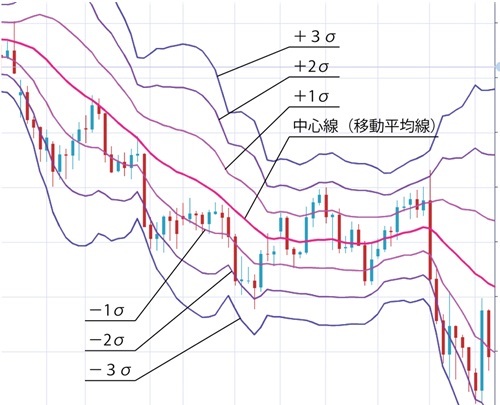

ボリンジャーバンド:ボラティリティの把握とトレンド判断

使い方 移動平均線を中心としたバンドを表示し、相場のボラティリティを分析します。 バンド幅が狭まる時はトレンド転換の可能性、広がる時はトレンド継続の可能性があります。 ボリンジャーバンドタッチをエントリー・エグジットポイントとして利用できます。

制限事項 ボラティリティが低い相場では機能しない場合があります。 必ずしもトレンド転換を正確に示すわけではありません。 他のインジケーターと組み合わせることで効果が上がります。

オシレーター系インジケーター

RSI:買われすぎ・売られすぎの判断に役立つ

活用法 一定期間の値動きに基づき、買われすぎ・売られすぎを判断します。 70%を超えると買われすぎ、30%を下回ると売られすぎの可能性があります。 買われすぎ・売られすぎの反発を利用したエントリー・エグジットポイントとして利用できます。

リスク 相場状況によっては機能しない場合があります。 必ずしも反発が必ず起こるわけではありません。 他のインジケーターと組み合わせることで効果が上がります。

MACD:トレンド強弱と方向性の分析

利点 トレンドの強弱と方向性を分析します。 シグナルラインを跨いだり、ヒストグラムの色が変化したりすると、トレンド転換の可能性があります。 トレンド継続・反転の判断に役立ちます。

注意点 他のインジケーターと組み合わせることで効果が上がります。 必ずしもトレンド転換を正確に示すわけではありません。 パラメータ設定によって分析結果が大きく変化します。

ストキャスティクスの特徴と欠点

特徴 一定期間における価格の高値と安値に対する現在の価格の位置を分析します。 買われすぎ・売られすぎの判断に役立ちます。 %D と %K のクロスやダイバージェンスなどを分析します。

欠点 相場状況によっては機能しない場合があります。 必ずしも反発が必ず起こるわけではありません。 他のインジケーターと組み合わせることで効果が上がります。

最強インジケーターの選び方

自分のトレードスタイルに合わせた選択

FXで成功するためには、自分のトレードスタイルに合った最適なインジケーターを選ぶことが不可欠です。以下に主なトレードスタイルとそれに合ったインジケーターの例を挙げます。

トレンドフォロー型

- 移動平均線:トレンドの方向性を捉えるのに有効

- ボリンジャーバンド:価格の変動幅からトレンドの勢いを見ることができる

レンジブレイクアウト型

- RSI(Relative Strength Index):レンジ相場での買われすぎ・売られすぎを判断

- MACD(Moving Average Convergence Divergence):トレンドの転換点を見極めるのに役立つ

デイトレード

- RSI:短時間のトレンドの強弱を把握

- MACD:短期のトレンド転換点を捉える

スイングトレード

- 一目均衡表:中長期のトレンドやサポート・レジスタンスを確認

- ストキャスティクス:相場のパワーバランスを判断

ポジショントレード

- 一目均衡表:中長期のトレンドやサポート・レジスタンスを確認

- フィボナッチリトレースメント:大局的なトレンドのサポート・レジスタンスを把握

複数のインジケーターの組み合わせ

一つのインジケーターだけで完璧な分析を行うのは難しい場合があります。そこで、複数のインジケーターを組み合わせることで、相補的な情報を得ることができます。

組み合わせ例

- トレンド確認:移動平均線とMACD

- トレンド転換サイン:RSIとボリンジャーバンド

- サポート・レジスタンス確認:チャネルラインと一目均衡表

組み合わせる際には、インジケーター同士が矛盾しないように注意しましょう。また、チャートが煩雑にならないように必要なものだけを選択しましょう。

デモトレードの重要性

実際のトレード前に、デモトレードでインジケーターの効果や使い勝手を試すことが重要です。

デモトレードではリスクを負わずに、インジケーターのシグナルの信頼性や自分のトレードスタイルに合っているかを確認できます。以下のポイントをチェックしましょう。

- インジケーターのシグナルの信頼性

- 自分のトレードスタイルへの適合性

- リスクとリターンのバランス

最強インジケーターを活用したトレードとリスク管理

RSIとボリンジャーバンドの組み合わせによるトレード戦略

RSIとボリンジャーバンドの役割

RSI(相対力指数)とボリンジャーバンドは、それぞれ買われすぎや売られすぎの状態、相場のボラティリティを示す重要な指標です。この二つを組み合わせることで、トレンド転換や反発の可能性を捉えることができます。

エントリーポイント

- 買いエントリー: RSIが30%を下回り、同時にボリンジャーバンドの下限を突破した場合、下落トレンドからの反発を狙ったエントリーと見なせます。

- 売りエントリー: RSIが70%を超え、同時にボリンジャーバンドの上限を突破した場合、上昇トレンドからの反発を狙ったエントリーと考えられます。

エグジットポイント

- 買いエントリー: RSIが70%を超え、かつボリンジャーバンドの上限を再度突破した場合、または損失が一定額に達した場合にエグジットすることが考えられます。

- 売りエントリー: RSIが30%を下回り、かつボリンジャーバンドの下限を再度突破した場合、または損失が一定額に達した場合にエグジットすることが検討されます。

リスク管理の重要性と具体的手法

リスク管理の重要性

リスク管理はFXトレードにおいて非常に重要です。正しいリスク管理を行うことで、損失を最小限に抑えつつ利益を最大化することが可能です。具体的なリスク管理手法は以下の通りです。

具体的な手法

- ロット管理: 取引に使う資金を適切に管理し、ポジションサイズを調整します。

- 損切注文: 事前に設定した損失ラインを超えた場合に自動的にポジションを決済することで、損失を最小限に抑えます。

- 資金管理: 取引に使う資金を明確に分け、リスクを分散させます。

これらの手法を組み合わせることで、トレードのリスクを最小限に抑えつつ利益を上げることが可能です。

以上のトレード戦略とリスク管理手法を理解し、実践することで、より安定したFXトレードを展開することができるでしょう。

まとめ

FX最強インジケーターを選ぶための5つのポイント

1. トレードスタイルに合致する

自分のトレードスタイルにマッチしたインジケーターを選ぶことが肝要です。短期トレードにはRSIやMACDなどの短期的なトレンド分析に適したインジケーターが適しています。一方、中長期トレードには移動平均線や一目均衡表などの中長期的なトレンド分析に適したものを選びましょう。

2. 情報源の信頼性を確認する

インジケーターを選ぶ際には、信頼できる情報源から得た情報に基づくことが重要です。公式サイトや金融機関の情報、著名なトレーダーやアナリストの書籍などを参考にしましょう。

3. 使いやすさを重視する

インジケーターの使いやすさも重要なポイントです。複雑な計算や操作が必要なものよりも、シンプルでわかりやすいものを選びましょう。視覚的にわかりやすいチャート表示ができるインジケーターも好まれます。

4. 他のインジケーターと組み合わせる

単一のインジケーターだけでは完璧な分析は難しい場合があります。複数のインジケーターを組み合わせることで、より精度の高い分析が可能になります。トレンド系とオシレーター系、異なる時間軸での分析など、様々な視点からインジケーターを組み合わせましょう。

5. デモトレードで検証する

最後に、実際のトレード前には必ずデモトレードで検証を行いましょう。リスクなしでインジケーターの効果を確認し、自分に合ったものを選ぶことが重要です。

成功への鍵は自己スキルとインジケーターの組み合わせ

最強インジケーターを選ぶことも大切ですが、FXで成功するためには自己スキルの向上も欠かせません。

1. チャート分析のスキル

トレンドラインやフォーメーションの見極め、そしてインジケーターの解釈など、チャート分析のスキルを磨きましょう。

2. リスク管理

ポジションサイズの設定やストップロスの設定、資金管理など、リスク管理の重要性を理解し、適切な対策を行いましょう。

3. メンタルコントロール

感情に左右されず冷静な判断を行うためのメンタルトレーニングも重要です。損失時の感情コントロールを身につけましょう。

4. 情報収集

最新の経済ニュースや市場動向、分析手法など、常に情報を収集し、トレードに活かしましょう。

コメント